15/02/2021

15/02/2021

En su último reporte, Orocobre, que explota el litio a través de Sales de Jujuy, informa que recibió ese dinero en subsidios al salario, cuando incluso logró una mejora notable de su rentabilidad. Analizamos el impacto del negocio extractivista al cual apuestan los gobiernos.

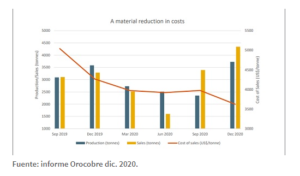

Sales de Jujuy, una sociedad que domina mayoritariamente la australiana Orocobre junto con Toyota, explota el litio en el salar de Olaroz. La misma según su último reporte, “tuvo un record en volumen de ventas en el cuarto trimestre del año 2020 cuando los costos de producción se redujeron a los menores niveles de todos los tiempos.”

A su vez, “los niveles de producción durante el cuarto trimestre fueron los terceros más altos desde que comenzaron las operaciones. Bajos costos y producción fuerte y estable, significa que el negocio está bien posicionado para participar en el mercado mundial del litio”.

Algunos números otorgados por Orocobre muestran la mejora notable de sus negocios. Por el lado de las ventas, estas fueron de 4.345 toneladas (un incremento del 57% respecto al tercer trimestre) y el precio promedio fue de 3.797 dólares /tn; mientras los costos fueron de $3.623 por tonelada.

De esta forma el margen bruto de ganancia asciende a 174 dólares por tonelada, así durante el cuatro trimestre la ganancia bruta fue de 756.030 dólares. Una mejora considerable respecto a los últimos resultados donde los márgenes se redujeron debido a la baja considerable del precio del litio. Orocobre muestra además un “logro” en la reducción de costos de producción que en parte compensa la baja del precio.

A este resultado, hay que agregarle los subsidios por 360.000 dólares que le otorgó el Gobierno nacional en apoyo al salario. Si bien la empresa no da el detalle, se estima que corresponden al programa ATP. Cabe preguntarse si una minera que exporta en dólares, que no detuvo su producción en 2020, salvo dos días en octubre debido al contagio de covid-19 de 35 obreros, redujo sus costos y aumentó sus ventas, ¿Debía recibir estos fondos millonarios del gobierno?

En un cálculo conservador los subsidios otorgados a Orocobre (con un dólar mayorista = 70 pesos) equivalen a 25 millones de pesos, un monto de dinero que podría financiar holgadamente el IFE de 10 mil pesos durante dos meses para los casi 9 millones de trabajadores que lo venían percibiendo el año pasado.

La base del negocio de Orocobre se encuentra radicado en Argentina donde además de Sales de Jujuy, posee plantas de extracción de boratos (Borax Argentina) en la puna de Jujuy y en Salta. Orocobre al igual que otras multinacionales mineras dedicadas a la explotación del litio esperan una mejora sustancial del precio del mineral para este año. Solo en enero el precio del litio aumentó un 40% debido al aumento de la demanda de China en su fabricación de baterías para autos eléctricos y en los requerimientos de la tecnología 5G, entre otros factores que explican el aumento de la demanda mundial del litio que impacta en el precio.

Lejos de la batería, cerca de la reprimarización

Con estos resultados a favor Orocobre anuncia que firmó un memorando de entendimiento en septiembre con Prime Planet Energy and Solutions (PPES), una empresa conjunta de fabricación de celdas de baterías entre Toyota (51%) y Panasonic (49%) localizada en Japón, a la cual prevé suministrar 30.000 toneladas por año de carbonato de litio.

A su vez, Orocobre continúa en marcha la ampliación de su planta de litio en el salar Olaroz y una planta en Japón, Naraha, la primera de su tipo que se construye en el país nipón, la cual está diseñada para convertir la materia prima de carbonato de litio de grado primario en hidróxido de litio de grado de batería purificado, un derivado del litio de mayor valor agregado que el carbonato que se produce en Jujuy.

Al respecto consultamos a Ariel Slipak, economista integrante del grupo de estudios de Geopolítica y Bienes Comunes, quienes nos dijo, “Orocobre estudió producir hidróxido de litio en Jujuy y desistió hacerlo. En este momento, la compañía está terminando la etapa 2 de construcción de su planta en Jujuy que de algún modo implica replicar su planta actual, hoy la producción de Sales de Jujuy es un mix de carbonato de litio grado batería y grado industrial, entonces la amplicación de la planta lo que no hace es agregar el proceso de purificación final. Entonces todo el carbonato obtenido es grado industrial y no grado batería, esto le permite que la salmuera obtenida durante la etapa 2 le sea más barata para llevarla a Japón y agregarle valor en la planta que Orocobre está construyendo allí. Lo cual es un descenso en la cadena de valor agregado. O sea, mientras Argentina tiene un montón de científicos y científicas que investigan sobre componentes activos de las baterías, material catódico, electrolítos, sobre la fabricación de celdas, etc. lo que se ve es que el régimen de propiedad privada obtura el ascenso en las cadenas de valor.”

“Y lo que es fundamental es el impacto ambiental que la ampliación de etapas de construcción de la planta va a implicar un mayor bombeo de agua con un mayor estress hídirico sobre el cual no hay información pública. Recordemos que en la cuenca de Olaroz-Cauchari están simultáneamente ampliando Sales de Jujuy, se está poner en marcha Exar y Orocobre ya encargó estudios para su etapa 3 dado que tienen otras pertenencias de territorio sobre el salar a través de la compañía Advantage Lithium”, agregó Slipak.

Las penas son de nosotros, el litio es ajeno

En este esquema de producción y división internacional del trabajo de las multinacionales el rol de los gobiernos es cada vez más facilitar sus negocio. Y como se puede observar esto es a costa de profundizar el rol del país proveedor de materias primas con escaso valor agregado a multinacionales como Toyota y a costa de un alto impacto sobre el medioambiente.

Desde el punto de vista de las ventajas que les conceden los gobiernos recordemos que este año además de recibir el aval del decreto presidencial que reglamentó a la minería como actividad esencial, tuvo un recorte de las retenciones del 12 al 8 por ciento hasta el 31 de diciembre de 2021, subsidios millonarios para el pago de salarios, dentro de un esquema de negocios que rige con enormes facilidades fiscales desde las leyes mineras de los años 90’ que se mantuvieron intactas.

Además los gobiernos provinciales como el de Jujuy se ubican como socios menores. En el caso de Orocobre el Estado provincial a través de JEMSE posee el 8,5% de las acciones de Sales de Jujuy, aunque en la constitución del capital accionario, el Estado le debe a Orocobre debido a que recibió de la misma los fondos para constituirse como accionista. Este grado de sumisión ratifica todo tipo de favores para una actividad que profundiza el modelo extractivista en tiempos de “restricción externa” o escasez relativa de dólares. Bajo esta presión los gobiernos apuran las ventajas para el sector con la promesa –nada segura- de obtener los dólares que tanto necesitan para hacer frente al pago de la deuda con los acreedores privados y el FMI.

El costo social del extractivismo se mide en términos del impacto ambiental sobre los salares, las cuencas hídricas sobre las cuales desarrollan su vida las comunidades originarias, como también en la explotación y precarización laboral siendo que tienen, al menos, al 41% de los mineros como contratados (informe Impacto Económico de la Actividad Minera-Nov. 19, Gob. Nacional y de Jujuy), y también por los millones de pesos que los Estados giran a las mineras (en subsidios o concesiones impositivas) que podrían estar destinados a paliar el hambre y la falta de empleo.

Está claro que es necesario afectar sus intereses como parte de discutir cómo preparar un esquema de producción minera a favor de los trabajadores y las comunidades originarias en respeto además con el medioambiente.

Fuente: La izquierda diario