Naara Cancino

Naara Cancino

Imagen: Ipe

10/11/2021

En el contexto actual de solicitud de facultades por parte del Ejecutivo al Congreso de la República para legislar en materia tributaria, fiscal, financiera y de reactivación económica, es importante colocar en perspectiva la afirmación de que dada la ineficiencia del gasto público no se debería aumentar los ingresos tributarios. Si bien es cierto que el gasto público puede ser administrado más eficientemente, apelar a esta característica para no reformar la lógica de recaudación fiscal antagoniza dos aspectos que no son de por sí mutuamente excluyentes. Se puede mejorar la recaudación tributaria y la calidad del gasto a la par, incluso podrían retroalimentarse.

El escenario actual post-pandemia indica que el país necesita alinearse a las reglas de sostenibilidad fiscal. El Estado viene de haber mantenido un fuerte gasto fiscal en 2020 y 2021 debido a las políticas expansivas fiscales de casi 20 puntos del PBI para hacer frente a la pandemia (MEF, 2021). En este periodo, el déficit fiscal ascendió hasta casi 9% del PBI, superando por mucho la regla fiscal de límite de déficit de 2.9% del PBI (MEF, 2019) y la deuda pública pasó de representar 26,7% en el 2019 a 34,5% del PBI en 2020 (MEF, 2021). Además, debido a la recesión económica y a la pérdida de empleo, la recaudación fiscal cayó entre 15 a 20 millones de soles.

Para lograr la estabilidad fiscal sin disminuir los niveles de servicios que se otorga a la población, el Perú tiene la necesidad de estabilizar sus ingresos fiscales, tomando en cuenta que la deuda no puede seguir aumentando en el largo plazo. Por ello, es importante replantear los ingresos fiscales para que puedan ser más sostenibles, contracíclicos y menos volátiles.

Sobre la calidad del gasto público

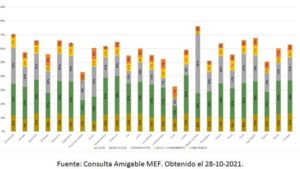

Es importante reconocer que ejecución de presupuesto no es igual a dotación de servicios de calidad. Como se observa en el gráfico 1, un análisis histórico de la ejecución presupuestal por funciones a nivel regional muestra que la ejecución en los sectores salud, educación, transporte, agua y saneamiento, y seguridad ciudadana, ha sumado gran parte del presupuesto otorgado en todas las regiones (cerca del 70% en promedio en los años analizados).

Gráfico 1. Gasto por función de los gobiernos regionales en porcentaje del gasto total (promedio años 2009-2020)

El gasto público no solo se mide a través de las actividades o productos que contribuyen a la creación de valor público, sino por los objetivos de resultado normalmente ligados a la mejora de las condiciones de vida de los ciudadanos. Luego de ver la ejecución presupuestal, queda la duda de si tal ejecución del gasto indica mejoras en los servicios que ha recibido la población.

A pesar de los esfuerzos realizados para brindar una mejor calidad de servicios, desde la implementación del Presupuesto por Resultados (PpR) en 2007, una mirada sectorial y territorial muestra que las deficiencias siguen siendo latentes.

Sin embargo, mucho del trabajo para lograr dichas mejoras se orienta a problemas de gestión del presupuesto asignado y a la necesidad de grandes inversiones para lo cual la reforma tributaria no es solo beneficiosa sino necesaria. Parte de los problemas estructurales de los principales sectores encuentran necesidades ligadas a los ingresos y a la eficiencia en la ejecución del presupuesto. En el sector de agua y saneamiento son necesarios los proyectos de inversión, financiamiento de operación y mantenimiento y provisión de servicios. En salud, es necesario financiar inversiones en la modernización de la prestación de servicios de salud y sistemas de información. En educación, más ingresos podrían permitir la implementación de infraestructura, equipamiento y tecnologías. En seguridad ciudadana, podría permitir la mejora de tecnologías y servicios básicos. Por ultimo, en transporte, ayudaría a la financiación de los grandes proyectos de infraestructura que permitan mayor conectividad, reducción de costos de logística e interconexión social (BID, 2017).

Sobre la modificación del régimen tributario

La teoría menciona que los sistemas tributarios deben asegurar la eficiencia del mercado, asegurar la estabilización macroeconómica o mejorar la igualdad a través de la redistribución, las tres funciones básicas generalmente asignadas a la política fiscal (Musgrave, 1959). Además, los impuestos no solo deben mejorar debido a su papel de eficiencia económica y sostenibilidad fiscal, mejorar un sistema tributario también pasa por entender su importancia social y su papel en el desarrollo de una nación.

La reforma tributaria minera debe procurar no reforzar la dependencia de los ingresos fiscales hacia las materias primas. Una alta dependencia de los ingresos fiscales de las industrias extractivas no solo representa una amenaza para las disparidades regionales internas de un país y exige mecanismos regionales de distribución eficaces y eficientes, sino que también expone al país a la volatilidad de los precios mundiales de las materias primas (Atria et al, 2007). Asimismo, esta reforma debe ser planteada de manera tal que permita que la inversión se mantenga. Las expectativas empresariales según los datos del BCRP, indican que a octubre estas han retornado a un nivel pre elecciones. Si bien no se encuentran al nivel prepandemia, tampoco nos encontramos en un nivel en donde las reformas no puedan ser llevadas a cabo. Asimismo, es necesario que de la misma manera exista un espacio de diálogo con las empresas que asegure los mensajes a los inversionistas que implique predictibilidad pero que a la vez asegure una mayor recaudación.

Por ende, la tarea debe ser construir un sistema tributario sólido, sostenible, justo y diversificado capaz de mantener un dinamismo razonable de la inversión y, simultáneamente, lograr una participación estatal progresiva en las rentas económicas derivadas de la extracción de recursos naturales cuidando de no implicar dependencia en las mismas. El actual escenario de precios altos facilita la tarea, puesto que las empresas pueden tener mayor espacio de maniobra. Años atrás durante la bonanza minera, los gobiernos fueron inerciales: las reglas de juego no fueron cambiadas en lo sustantivo y siguieron siendo las que se heredaron de la década de los años 90. Por ejemplo, el gobierno de Toledo concretó la implementación del alza del porcentaje del IR de la tercera categoría y aprobó el pago de regalías mineras (Mendoza y De Echave, 2016). Luego con Ollanta Humala, a pesar de existir gran expectativa, no se realizaron modificaciones importantes. En el actual contexto no puede suceder lo mismo, y se debe aprovechar la oportunidad política. El costo de oportunidad de no hacerlo, sería muy grande.

Para el desarrollo sostenido, pensar en el gasto público dejando de lado los ingresos es tener una mirada reducida. Una mejora en el esquema de recaudación fiscal que permita una recaudación eficiente, sostenida y contracíclica podría ayudar a gatillar las mejoras en la calidad del gasto público. Por ello, sustentar que el esquema tributario y/o el esquema tributario minero no debe aumentar y/o mejorar teniendo espacio, margen y necesidad; es optar por un punto de vista egoísta e ineficiente. La recaudación debe ser puesta en el debate de inversión pública y cumplimiento de necesidades fiscales.

Bibliografía

Atria, J., Groll, C., & Valdés, M. (2017). Rethinking taxation in Latin America. Reform and challenges in times of uncertainty. Latin American Political Economy.

BCRP. (2021). Reporte de Inflación Junio 2021. Obtenido de https://www.bcrp.gob.pe/docs/Publicaciones/Reporte-Inflacion/2021/junio/reporte-de-inflacion-junio-2021.pdf

BID (2016). MÓDULO 3 Presupuesto por resultados. Banco Interamericano de Desarrollo.

BID. (2017). Public Environmental Expenditure Review in Peru 2008–2013 . Inter-American Development Bank .

Boadway, Robin y Keen, Michael (2014). Rent taxes and royalties in designing fiscal regimes for non-renewable resources. En: Cesifo Working Paper Series, N.°4568, enero, 44p.

De Echave C., J., & Flores U., C. (2020). Minería y tributación en tiempos de pre y post pandemia. Lima: Grupo Justicia Fiscal.

MEF. (2019). Marco Macroeconómico Multianual 2020-2023. Obtenido de https://www.ipe.org.pe/portal/marco-macroeconomico-multianual-mmm-2020-2023/

MEF. (2021). Informe Anual de Deuda Pública 2020. Obtenido de https://www.mef.gob.pe/contenidos/deuda_publ/documentos/Informe_Deuda_Publica_2020.pdf

Torres Cuzcano, Víctor (2018). Boom Minero, política fiscal y corrupción. Documento de Trabajo Omega Beta Gamma 01, Grupo de Investigación Omega Beta Gamma.

World Bank. (2017). PERU PUBLIC EXPENDITURE REVIEW . World Bank Group.

World Bank. (2017). PERU PUBLIC EXPENDITURE REVIEW . World Bank Group.

www.cooperaccion.org.pe

Jr. Río de Janeiro 373, Jesús María, LIMA 11 – PERÚ. Teléfonos: (511) 4612223 / 4613864 [email protected]